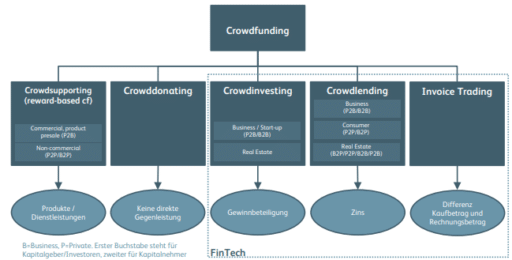

Der neue Crowdfunding Monitor 2024 der Hochschule Luzern (HSLU) ist erschienen. Jedes Jahr veröffentlicht das Institut für Finanzdienstleistungen Zug IFZ der Hochschule einen neuen Entwicklungsbericht zum Thema Crowdfunding in der Schweiz. Hier inkludiert sind wichtige Daten zu den bekannten Crowdfundingbereichen, u. a. Crowdlending, Crowdinvesting und Crowddonating. Ziel des Monitors ist es, die Transparenz der einzelnen Bereiche zu erhöhen.

Wir konzentrieren uns im folgenden Artikel auf Crowdlending und erklären die wichtigsten Entwicklungen, die alle Kreditgeber und -nehmer wissen sollten.

Rückblick und Entwicklung des letzten Jahres zum Thema Crowdlending

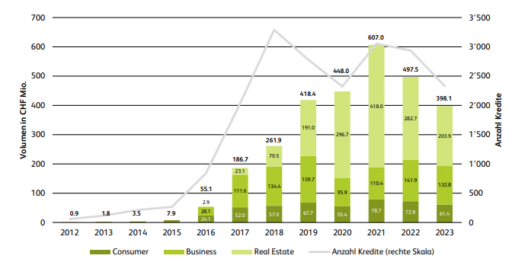

Die Entwicklung des Crowdlending-Marktes in der Schweiz verzeichnete im Jahr 2023 wie schon im Vorjahr einen Rückgang von 20 Prozent, wobei das Volumen von CHF 497.5 Millionen auf CHF 398.1 Millionen sank. Trotz des Rückgangs bleibt Crowdlending jedoch der grösste Bereich im Schweizer Crowdfunding-Sektor.

Das Business Crowdlending (KMU-Kredite), das 2023 CHF 132.8 Millionen ausmachte, verzeichnete einen leichten Rückgang (-6.4%) im Vergleich zum Vorjahr (141.9 Millionen im Jahr 2022). Ähnlich entwickelte sich das Consumer Crowdlending (Privatkredite), das CHF 72.9 Millionen um 15.8 % auf CHF 61.4 Millionen zurückging. Der Rückgang war im Bereich des Real Estate Crowdlending (Immobilienkredite) am stärksten, mit einem Rückgang 27.9 % auf CHF 203.9 Millionen.

Entgegen dem Trend im Crowdlending, konnte Cashare im Jahr 2023 um 7% wachsen und somit den Gesamtmarkt um über 27% hinter sich lassen.

Die durchschnittlichen Kreditsummen variierten 2023 je nach Segment. Bei KMU-Krediten lag das durchschnittliche Volumen bei rund CHF 235’000, beim Consumer Crowdlending bei etwa CHF 39’500 und beim Real Estate Crowdlending bei etwa CHF 960’000.

Hauptsächlich ist also die Anzahl der Immobilienkredite zurückgegangen, was als Folge der weltweit um sich greifenden sensiblen Wirtschafts- und Finanzlage zu sehen ist. Seit Anfang 2023 sind Immobilienfinanzierungen in der Schweiz zu einem weitestgehenden «Stillstand» gekommen. Als Grund galten Unsicherheiten in Bezug auf Zinsentwicklung und Inflation. Hier werden in den nächsten Jahren wieder positive Entwicklungen erwartet.

Die Entwicklung bei Cashare verdeutlicht, dass es unzureichend ist, lediglich auf die Gesamtentwicklung zu schließen. Aktuell beobachten wir auch eine Bereinigung unter den Marktteilnehmern. Das Volumen scheint teilweise dort zu schwinden, wo frühere Marktteilnehmer leichtfertig Kredite vergeben haben. Dies war möglich, da in Zeiten niedriger Zinsen und guter Konjunktur Gelder von bestimmten Plattformen angezogen wurden, die möglicherweise nicht ausreichend in die Qualität der Kredite investiert wurden. Diese Gelder fließen nun ab, da Investoren wieder sorgsamer und auf Qualität bedacht investieren. Trotzdem konnte Cashare als Vorreiter im Crowdlending seit der Gründung im Jahr 2008 umfangreiche Erfahrungen mit sich wandelnden wirtschaftlichen Bedingungen sammeln.

So konnten wir auch während Finanz-, Immobilien- und Euro-Krise Erfahrungen und Daten sammeln, die unsere konservative Kreditpolitik unterstützten und mithilfe proprietärer Algorithmen nachhaltig entwickelten. Durch konsequente Anwendung konnten wir sicherstellen, dass die Qualität der Kredite stabil blieb und keinen übermäßigen Schwankungen unterlag. Insbesondere Plattformen, die ab 2015 gegründet wurden, hatten möglicherweise keinen Zugang zu diesen Daten und diesem Know-how.

Wofür wurden Crowdlending-Kredite benötigt?

Die Verwendungszwecke der Kredite unterscheiden sich ebenfalls stark. Im Business Crowdlending stehen oft Projektfinanzierungen, Umschuldungen oder kurzfristige Liquidität im Vordergrund. Im Consumer Crowdlending werden Kredite vor allem für Umschuldungen, Bildung, Autos, Reisen oder Hochzeiten benötigt. Im Real Estate Crowdlending werden Zwischenfinanzierungen für Immobilienentwickler vergeben, viele davon sind kurzfristig und werden später von Banken abgelöst.

Fazit

Cashare hat sich 2023 also gegen den Markttrend positiv entwickelt.

Trotz des Rückgangs bleibt Crowdlending eine wichtige Finanzierungsquelle für Unternehmen, Privatpersonen und Immobilienentwickler in der Schweiz. Im Jahr 2023 wurden insgesamt 36 Crowdfunding-Plattformen in der Schweiz gezählt, die aber lediglich auf 23 Plattformen Finanzierungs-Kampagnen verzeichneten. Der Pionier mit der längsten Erfahrung ist Cashare, die weiterhin als eine der grössten Plattformen der Schweiz mit einer breiten Crowd attraktive Zinsen bietet.

Benötigen Sie für geschäftliche oder private Unternehmungen einen Kredit? In wenigen Schritten können Kreditsuchende unter www.cashare.ch einen Kreditantrag einreichen. Ganze ohne Verpflichtungen oder Risiko, testen Sie uns!

Sind Sie Anleger oder möchten einer werden? Dann zögern Sie nicht, sich jetzt innerhalb weniger Minuten auf www.cashare.ch als Investor zu registrieren und in Ihre ersten Projekte zu investieren. Gerne steht Ihnen auch unser kompetentes Support-Team bei jeder Frage zur Verfügung.

Viel Freude und Erfolg wünscht Ihnen

Team Cashare

Quellen: